Die Kilometer, die Sie fahren, um Kunden zu treffen, zu einem Bürobedarfsgeschäft zu gehen und den Scheck eines Kunden bei der Bank einzureichen, können sich summieren. Wenn Sie ein Fahrzeug für kleine Geschäftszwecke nutzen, haben Sie möglicherweise Anspruch auf einen Kilometerabzug vom Finanzamt.

Sie denken vielleicht, dass Sie mit einem Kilometerabzug nur Kleingeld sparen können. Aber Sie könnten am Ende eine beträchtliche Steuererleichterung erhalten.

In diesem Artikel erfahren Sie, was ein Abzug für Geschäftskilometer ist, wie man den Kilometerabzug berechnet und wie man den Kilometerstand in der Steuererklärung angibt.

- Was ist ein Abzug für Geschäftskilometer?

- Kilometerabzug für geschäftliche Zwecke

- Wie man geschäftliche Kilometer berechnet

- Berechnung des Standard-Kilometerpreises

- Bestimmen Sie, ob Sie den Standardmeilensatz verwenden können

- Den Kilometerabzugssatz für 2021 kennen

- Multiplizieren Sie die geschäftlich gefahrenen Meilen mit dem IRS-Satz

- Methode der tatsächlichen Ausgaben für den Steuerabzug von Kilometern

- So berechnen Sie Ihre tatsächlichen Ausgaben für das Geschäft

- Wie man Kilometergeld steuerlich geltend macht

- Formular 4562

- Ratschläge

Was ist ein Abzug für Geschäftskilometer?

Der Abzug für Geschäftskilometer ist eine Steuererleichterung, die Kleinunternehmer für geschäftlich zurückgelegte Kilometer beanspruchen können. Die Sätze für den Kilometerabzug gelten für Selbstständige.

Aufgrund des Tax Cuts and Jobs Act von 2017 können Ihre Mitarbeiter den Abzug nicht geltend machen. Sie können Ihren Mitarbeitern jedoch weiterhin oder ab sofort eine Kilometererstattung gewähren.

Sie können einen Abzug für geschäftliche Fahrten beantragen, wenn Sie ein beliebiges vierrädriges Fahrzeug für geschäftliche Zwecke nutzen. Allerdings darf sich Ihr Geschäft nicht um die Nutzung von Autos drehen, wie z. B. bei einem Taxidienst.

Kilometerabzug für geschäftliche Zwecke

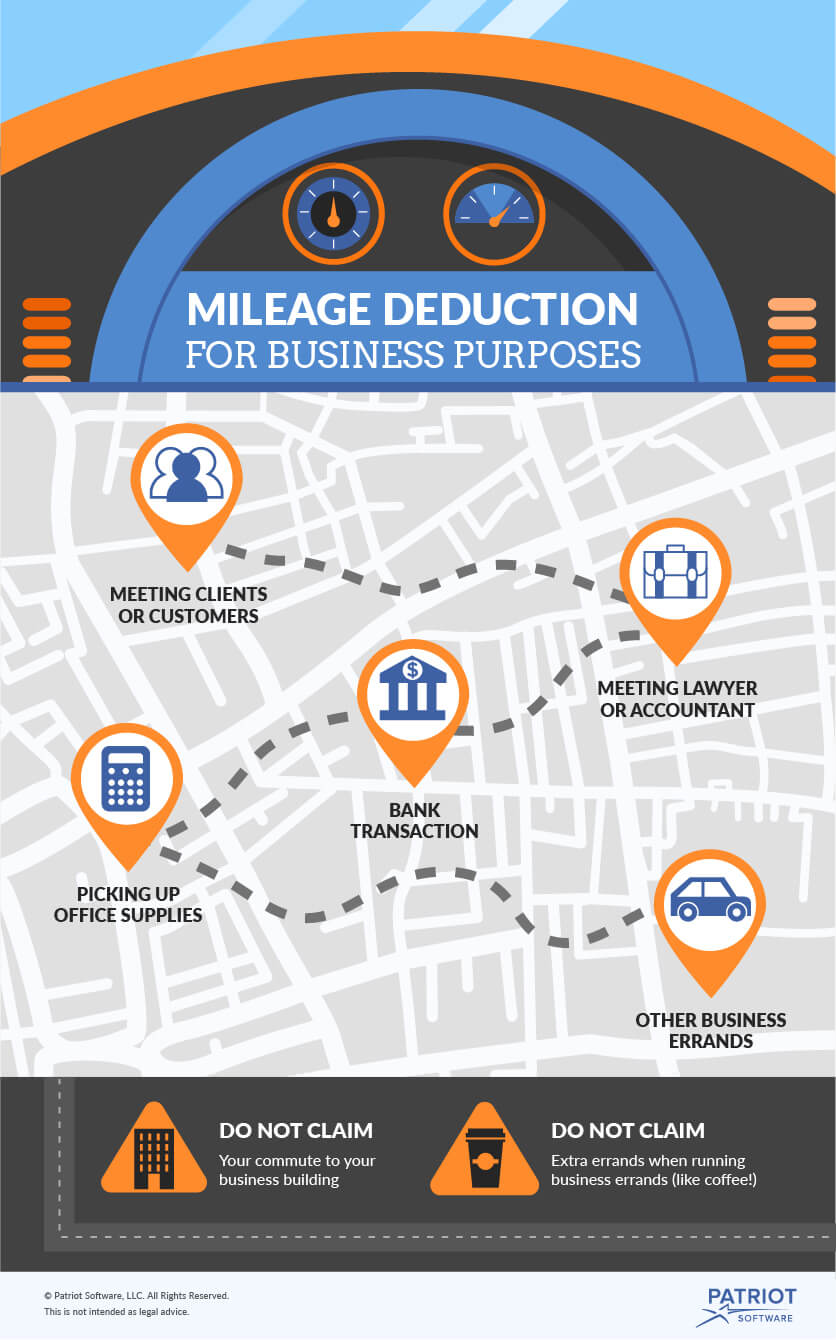

Bevor Sie lernen, wie Sie den Kilometerstand für die Steuern berechnen, sollten Sie wissen, was Sie geltend machen können. Welche Arten von Fahrten gelten als Geschäftskilometer?

Hier sind einige gängige geschäftliche Zwecke für Fahrzeuge:

- Fahrten zu Treffen mit Klienten oder Kunden

- Fahrten zu Treffen mit Ihrem Buchhalter oder Anwalt für Kleinunternehmen

- Fahrten zur Bank für eine geschäftliche Transaktion

- Fahrten zum Laden, um Büromaterial zu holen

- Alle anderen geschäftsbezogenen Besorgungen

Sie sollten nicht geltend machen:

- Ihren Arbeitsweg zu Ihrem Geschäftsgebäude (z.g., Fahrt von zu Hause zu Ihrem Geschäftssitz, Mittagessen usw.)

- Zusätzliche Besorgungen bei geschäftlichen Fahrten (z. B. Kaffee holen, wenn Sie zur Bank gehen)

Wie man geschäftliche Kilometer berechnet

Wenn es um die Berechnung von Kilometern für die Steuer geht, haben Sie zwei Möglichkeiten. Sie können entweder den Standardkilometersatz oder die Methode der tatsächlichen Ausgaben verwenden.

Bevor Sie sich für eine Methode zur Berechnung des Abzugs von Geschäftskilometern entscheiden, sollten Sie überlegen, ob Sie Ihren Abzug mit beiden Methoden berechnen wollen. Auf diese Weise können Sie feststellen, mit welcher Methode Sie den größeren Steuerabzug erzielen.

Bei beiden Methoden können Sie Parkgebühren und Mautgebühren für qualifizierte Geschäftszwecke absetzen. Sie müssen diese Kosten jedoch separat berechnen.

Für welche Methode Sie sich auch entscheiden, führen Sie genaue Aufzeichnungen, die Ihren Anspruch auf den Abzug der geschäftlichen Kilometer belegen. Erwägen Sie, ein Fahrtenbuch in Ihrem Auto zu führen, um Ihre Aufzeichnungen zu ordnen. Je mehr Belege Sie haben, desto besser.

Berechnung des Standard-Kilometerpreises

Der Standard-Kilometerpreis ist eine Methode, die Sie für den Steuerabzug verwenden können. Wenn Sie diese Methode verwenden, können Sie einen Standardbetrag pro gefahrenen Kilometer geltend machen.

Der Standard-Kilometersatz ist einfacher zu verwenden als die Methode der tatsächlichen Ausgaben. Anstatt Ihre tatsächlichen Kosten einzeln zu ermitteln, verwenden Sie den Standardkilometerabzugssatz des IRS.

Die Berechnung der steuerlichen Kilometerleistung nach der Standardmethode erfolgt in drei Schritten:

- Bestimmen Sie, ob Sie den Standardmeilensatz verwenden können

- Kennen Sie den 2021-Kilometerabzugssatz

- Multiplizieren Sie die geschäftlich gefahrenen Kilometer mit dem Satz

Bestimmen Sie, ob Sie den Standardmeilensatz verwenden können

Nicht alle Geschäftsinhaber können die Standardmeilenmethode verwenden. Zunächst müssen Sie das Auto, mit dem Sie geschäftliche Kilometer zurücklegen, besitzen oder leasen.

Wenn Sie das Auto besitzen und die Standardkilometerpauschale verwenden möchten, müssen Sie diese Methode im ersten Jahr, in dem Sie geschäftliche Kilometer zurücklegen, wählen. Später können Sie sich für die Methode der tatsächlichen Ausgaben entscheiden.

Wenn Sie das Auto leasen und den Standard-Kilometerpreis wählen, müssen Sie diese Methode während der gesamten Leasingdauer anwenden.

Nach Angaben der IRS können Sie den Standard-Kilometerpreis nicht anwenden, wenn Sie eine der folgenden Tätigkeiten ausüben:

- Betreiben Sie fünf oder mehr Autos gleichzeitig (d. h., Flottenbetrieb)

- Abschreibung des Fahrzeugs nach einer anderen Methode als der linearen

- Für das Auto den Abzug nach Section 179 beanspruchen

- Für das Auto die Sonderabschreibung beanspruchen

- Für ein geleastes Auto nach 1997 die tatsächlichen Ausgaben beanspruchen

- Für einen Postzusteller im ländlichen Raum, der eine „qualifizierte Erstattung“ erhalten hat

Den Kilometerabzugssatz für 2021 kennen

Jedes Jahr legt der IRS einen Standardkilometerabzugssatz fest. Der Standardmeilensatz für 2021 beträgt 56 Cent pro geschäftlich gefahrene Meile.

Multiplizieren Sie die geschäftlich gefahrenen Meilen mit dem IRS-Satz

Um Ihren geschäftlichen Steuerabzugsbetrag zu ermitteln, multiplizieren Sie die geschäftlich gefahrenen Meilen mit dem IRS-Kilometerabzugssatz.

Angenommen, Sie sind im Jahr 2021 15.000 Meilen geschäftlich gefahren. Multiplizieren Sie 15.000 mit dem Kilometerabzugssatz von 56 Cent (15.000 x 0,56 $). Sie könnten 8.400 Dollar für das Jahr geltend machen, wenn Sie die Standardmethode für den Kilometersatz verwenden.

Methode der tatsächlichen Ausgaben für den Steuerabzug von Kilometern

Wenn Sie die Methode der tatsächlichen Ausgaben verwenden, sollten Sie die Kosten für den Betrieb Ihres Autos im Auge behalten. Von dort aus können Sie aufzeichnen, welcher Anteil der Gesamtausgaben auf die geschäftliche Nutzung entfällt.

Die Methode der tatsächlichen Ausgaben können Sie auch dann nicht anwenden, wenn Sie zuvor den Standardkilometersatz für ein geleastes Fahrzeug verwendet haben.

Bei der Ist-Kosten-Methode sind die folgenden Ausgaben zu berücksichtigen:

- Benzin

- Öl

- Reparaturen

- Reifen

- Versicherung

- Zulassungsgebühren

- Lizenzen

- Abschreibungen

- Leasingzahlungen

Wenn Sie aufzeichnen, was Sie für die oben genannten Ausgaben ausgegeben haben, geben Sie auch das Datum und eine Beschreibung der Kosten an.

So berechnen Sie Ihre tatsächlichen Ausgaben für das Geschäft

Um die tatsächlichen Ausgaben zu berechnen, ermitteln Sie, wie viel Prozent Ihres Autos Sie für geschäftliche Zwecke genutzt haben. Dazu dividieren Sie die geschäftlich gefahrenen Kilometer durch die jährlichen Gesamtkilometer.

Multiplizieren Sie als Nächstes den Prozentsatz der geschäftlichen Nutzung mit den Gesamtausgaben für das Auto.

Angenommen, Ihre Gesamtausgaben für das Auto beliefen sich im Jahr auf 6.850 Dollar:

- Leasingzahlungen: $3.600

- Treibstoff: $2.000

- Reparaturen: $1.000

- Reifen: $250

Sie sind im Laufe des Jahres insgesamt 60.000 Meilen gefahren. Von diesen 60.000 Meilen waren 20.000 geschäftlich bedingt.

Zunächst teilen Sie Ihre geschäftlichen Meilen durch Ihre Gesamtmeilen:

20.000 geschäftliche Meilen / 60.000 Gesamtmeilen = 33%

Nun multiplizieren Sie Ihren Prozentsatz an geschäftlichen Meilen mit Ihren gesamten Fahrzeugkosten:

33% X $6.850 = $2.260.50

Sie können etwa $2.260,50 für den Abzug von Geschäftskilometern geltend machen, wenn Sie die Methode der tatsächlichen Ausgaben anwenden.

Wie man Kilometergeld steuerlich geltend macht

Wie macht man also Kilometergeld steuerlich geltend?

Wenn Sie Ihre Steuern einreichen, verwenden Sie das Formular 1040. Formular 1040 ist Ihre Einkommensteuererklärung für Einzelpersonen in den USA, mit der Sie dem Finanzamt mitteilen, ob Sie mehr Steuern schulden oder eine Rückerstattung erhalten sollten.

Verwenden Sie Anlage C, um als Einzelunternehmer geschäftliche Kilometerkosten geltend zu machen. Füllen Sie Teil II, Zeile 9 in Schema C aus.

Geben Sie entweder die tatsächlichen Ausgaben oder die Standardkilometerzahl für die geschäftlichen Zwecke Ihres Autos an. Fügen Sie auch Parkgebühren und Mautgebühren hinzu.

In Teil IV, Informationen über Ihr Fahrzeug, werden Ihnen weitere Fragen über die geschäftliche Nutzung Ihres Autos gestellt. Füllen Sie Teil IV aus, wenn Sie den Standard-Kilometersatz verwenden. Sie können Teil IV auch für die Ist-Kosten-Methode ausfüllen, wenn Sie keine Abschreibung geltend machen.

Wenn Sie die Abschreibung für die Ist-Kosten-Methode einbeziehen, tragen Sie die Abschreibung in Teil II, Zeile 13 ein.

Formular 4562

Wenn Sie die Ist-Kosten-Methode verwenden und die Abschreibung geltend machen, müssen Sie Teil V des Formulars 4562, Abschreibung und Amortisation, ausfüllen. In Teil V werden Sie nach Informationen über Ihr Fahrzeug gefragt.

Ratschläge

Wenn Sie Steuern für Ihr Kleinunternehmen einreichen, ziehen Sie nur die geschäftliche Nutzung eines Autos ab. Beantragen Sie keinen 100%igen Geschäftsabzug für ein Fahrzeug, es sei denn, Sie nutzen es zu 100% für geschäftliche Zwecke, sonst könnte es zu einer Steuerprüfung kommen.

Führen Sie sorgfältig Buch über Ihre Fahrzeugkosten, um den Abzug für Geschäftskilometer zu beantragen. Mit der Online-Buchhaltungssoftware von Patriot können Sie Ausgaben und Einnahmen ganz einfach verfolgen. Und wir bieten kostenlosen Support. Holen Sie sich noch heute Ihre kostenlose Testversion!

Dieser Artikel wurde gegenüber seinem ursprünglichen Veröffentlichungsdatum vom 20.12.2016 aktualisiert.

Dies ist nicht als Rechtsberatung gedacht; für weitere Informationen klicken Sie bitte hier.