Les kilomètres passés à conduire pour rencontrer des clients, aller dans un magasin de fournitures de bureau et déposer le chèque d’un client à la banque peuvent s’additionner. Si vous utilisez un véhicule à des fins de petite entreprise, vous pourriez avoir droit à une déduction pour kilométrage professionnel de l’IRS.

Vous pensez peut-être qu’une déduction pour kilométrage professionnel ne vous fera économiser que de la menue monnaie. Mais, vous pourriez vous retrouver avec un allégement fiscal substantiel.

Dans cet article, vous apprendrez ce qu’est une déduction pour kilométrage professionnel, comment calculer la déduction pour kilométrage et comment déclarer le kilométrage sur les impôts.

- Qu’est-ce qu’une déduction pour kilométrage professionnel?

- Déduction de kilométrage à des fins commerciales

- Comment calculer le kilométrage d’affaires

- Comment calculer le taux kilométrique standard

- Déterminer si vous pouvez utiliser le taux standard de kilométrage

- Connaissez le taux de déduction de kilométrage 2021

- Multiplier les kilomètres professionnels parcourus par le taux de l’IRS

- Méthode des dépenses réelles pour la déduction fiscale du kilométrage

- Comment calculer vos dépenses réelles pour l’entreprise

- Comment déclarer le kilométrage sur les impôts

- Formulaire 4562

- Avis

Qu’est-ce qu’une déduction pour kilométrage professionnel?

La déduction pour kilométrage professionnel est un allégement fiscal que les propriétaires de petites entreprises peuvent demander pour les kilomètres professionnels parcourus. Les taux de déduction kilométrique s’appliquent à ceux qui sont indépendants.

En raison du Tax Cuts and Jobs Act de 2017, vos employés ne peuvent pas demander la déduction. Cependant, vous pouvez continuer ou commencer à fournir un remboursement de kilométrage à vos employés.

Vous pouvez demander une déduction pour kilométrage professionnel lorsque vous utilisez tout véhicule à quatre roues à des fins professionnelles. Cependant, votre entreprise ne peut pas tourner autour de l’utilisation de voitures, comme un service de taxi.

Déduction de kilométrage à des fins commerciales

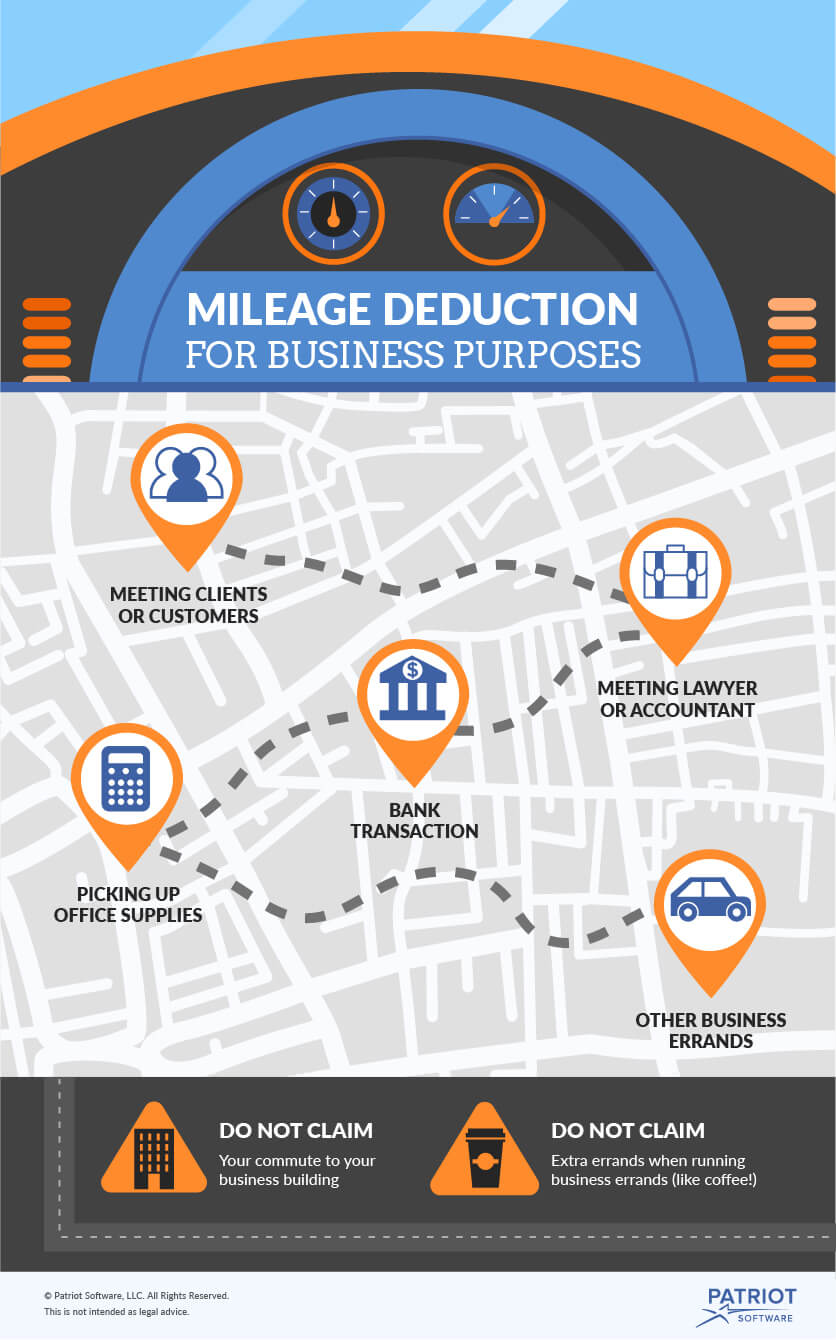

Avant d’apprendre à calculer le kilométrage pour les impôts, assurez-vous de savoir ce que vous pouvez réclamer. Ainsi, quels types de déplacements sont considérés comme des kilomètres d’affaires ?

Voici quelques utilisations professionnelles courantes des véhicules :

- Conduire pour rencontrer des clients ou des clients

- Conduire pour rencontrer votre comptable ou votre avocat spécialisé dans les petites entreprises

- Conduire à la banque pour une transaction commerciale

- Conduire au magasin pour acheter des fournitures de bureau

- Toute autre course liée à l’entreprise

Vous ne devriez pas réclamer :

- Votre trajet jusqu’à l’immeuble de votre entreprise (par ex.g., conduire de votre domicile à votre lieu d’affaires, déjeuner, etc.)

- Des courses supplémentaires lorsque vous faites des courses liées à votre entreprise (par exemple, prendre un café lorsque vous allez à la banque)

Comment calculer le kilométrage d’affaires

Lorsqu’il s’agit de calculer le kilométrage pour les impôts, vous avez deux options. Vous pouvez soit utiliser le taux kilométrique standard, soit la méthode des frais réels.

Avant de choisir une méthode de calcul de la déduction pour kilométrage professionnel, envisagez de calculer votre déduction avec les deux. De cette façon, vous pouvez déterminer quelle méthode vous procure la plus grande déduction fiscale.

Les deux méthodes vous permettent de déduire les frais de stationnement et les péages à des fins commerciales admissibles. Mais, vous devez calculer ces coûts séparément.

Quoi que vous choisissiez, tenez des registres précis qui étayent votre demande de déduction pour kilométrage professionnel. Envisagez de tenir un journal dans votre voiture pour vous aider à organiser vos dossiers. Plus vous avez de pièces justificatives, mieux c’est.

Comment calculer le taux kilométrique standard

Le taux kilométrique standard est une méthode de déduction fiscale que vous pouvez utiliser. Si vous utilisez cette méthode, vous pouvez demander un montant standard par kilomètre parcouru.

Le taux kilométrique standard est plus facile à utiliser que la méthode des frais réels. Plutôt que de déterminer chacun de vos coûts réels, vous utilisez le taux standard de déduction des frais kilométriques de l’IRS.

Le calcul du kilométrage pour les impôts en utilisant la méthode standard est un processus en trois étapes :

- Déterminer si vous pouvez utiliser le taux standard de kilométrage

- Connaître le taux de déduction de kilométrage 2021

- Multiplier les kilomètres professionnels parcourus par le taux

Déterminer si vous pouvez utiliser le taux standard de kilométrage

Tous les propriétaires d’entreprise ne peuvent pas utiliser la méthode standard de kilométrage. Tout d’abord, vous devez être propriétaire ou locataire de la voiture sur laquelle vous effectuez des kilomètres professionnels.

Si vous êtes propriétaire de la voiture et que vous souhaitez utiliser le taux kilométrique standard, vous devez choisir cette méthode au cours de la première année où vous effectuez des kilomètres professionnels sur cette voiture. Vous pouvez opter pour la méthode des frais réels plus tard.

Si vous louez la voiture et choisissez le taux de kilométrage standard, vous devez utiliser cette méthode pendant toute la période de location.

Selon l’IRS, vous ne pouvez pas utiliser le taux de kilométrage standard si vous faites l’une des choses suivantes :

- Opérer cinq voitures ou plus en même temps (c’est-à-dire, exploitation d’un parc automobile)

- Demander une déduction pour amortissement pour la voiture en utilisant une méthode autre que la méthode linéaire

- .line

- Créditez la déduction de la section 179 sur la voiture

- Créditez l’allocation spéciale d’amortissement sur la voiture

- Créditez les dépenses réelles après 1997 pour une voiture que vous louez

- Soyez un transporteur de courrier rural qui a reçu un « remboursement qualifié »

Connaissez le taux de déduction de kilométrage 2021

Chaque année, l’IRS fixe un taux standard de déduction des frais kilométriques. Le taux standard de kilométrage de 2021 est de 56 cents par kilomètre professionnel parcouru.

Multiplier les kilomètres professionnels parcourus par le taux de l’IRS

Pour connaître le montant de votre déduction fiscale professionnelle, multipliez vos kilomètres professionnels parcourus par le taux de déduction kilométrique de l’IRS.

Disons que vous avez parcouru 15 000 kilomètres pour votre entreprise en 2021. Multipliez 15 000 par le taux de déduction kilométrique de 56 cents (15 000 X 0,56 $). Vous pourriez réclamer 8 400 $ pour l’année en utilisant la méthode du taux standard de kilométrage.

Méthode des dépenses réelles pour la déduction fiscale du kilométrage

Si vous utilisez la méthode des dépenses réelles, gardez une trace de ce qu’il en coûte pour faire fonctionner votre voiture. A partir de là, vous pouvez enregistrer quelle partie des dépenses globales s’applique à l’utilisation professionnelle.

En revanche, vous ne pouvez pas utiliser la méthode des frais réels si vous utilisiez auparavant le taux kilométrique standard sur un véhicule loué.

Pour la méthode des frais réels, incluez les dépenses suivantes :

- Essence

- Huile

- Réparation

- Pneus

- Assurance

- Frais d’immatriculation

- Licences

- Dépréciation

- Paiements de location

Lorsque vous enregistrez ce que vous dépensez pour les dépenses ci-dessus, incluez également la date et une description des coûts.

Comment calculer vos dépenses réelles pour l’entreprise

Pour calculer les dépenses réelles, déterminez quel pourcentage de votre voiture vous avez utilisé à des fins professionnelles. Vous pouvez le faire en divisant vos kilomètres parcourus à des fins professionnelles par le total des kilomètres annuels.

Puis, multipliez votre pourcentage d’utilisation à des fins professionnelles par le total de vos dépenses de voiture.

Disons que le total de vos dépenses de voiture pour l’année était de 6 850 $ :

- Versements de location : 3 600 $

- Essence : 2 000 $

- Réparations : 1 000 $

- Pneus : 250 $

Vous avez parcouru un total de 60 000 milles pendant l’année. Sur ces 60 000 milles, 20 000 étaient à des fins d’affaires.

D’abord, divisez vos milles d’affaires par vos milles totaux :

20 000 milles d’affaires / 60 000 milles totaux = 33%

Maintenant, multipliez votre pourcentage de millage d’affaires par vos dépenses totales de voiture :

33% X 6 850 $ = 2 260 $.50

Vous pouvez demander environ 2 260,50 $ pour la déduction du kilométrage d’affaires en utilisant la méthode des dépenses réelles.

Comment déclarer le kilométrage sur les impôts

Alors, comment déclarer le kilométrage sur vos impôts ?

Lorsque vous déclarez vos impôts, vous utilisez le formulaire 1040. Le formulaire 1040 est votre déclaration d’impôt sur le revenu individuel américain, qui permet à l’IRS de savoir si vous devez plus d’impôts ou si vous devez être remboursé.

Utiliser l’annexe C pour réclamer les frais de kilométrage professionnel en tant que propriétaire unique. Remplissez la partie II, ligne 9 de l’annexe C.

Inscrivez soit les dépenses réelles, soit le kilométrage standard pour les besoins professionnels de votre voiture. Vous ajouterez également au chiffre les frais de stationnement et les péages.

La partie IV, Renseignements sur votre véhicule, vous pose d’autres questions sur l’utilisation de votre voiture à des fins commerciales. Remplissez la partie IV si vous utilisez le taux kilométrique standard. Vous pouvez également remplir la partie IV pour la méthode des frais réels si vous ne réclamez pas de dépréciation.

Si vous incluez la dépréciation pour la méthode des frais réels, inscrivez la dépréciation dans la partie II, ligne 13.

Formulaire 4562

Si vous utilisez la méthode des frais réels et réclamez la dépréciation, vous devez remplir la partie V du formulaire 4562, Dépréciation et amortissement. La partie V vous demande des renseignements sur votre véhicule.

Avis

Lorsque vous remplissez la déclaration de revenus pour votre petite entreprise, déduisez uniquement l’utilisation commerciale d’une voiture. Ne réclamez pas une déduction commerciale de 100 % sur un véhicule à moins que vous ne l’utilisiez à 100 % à des fins commerciales, ou vous pourriez vous retrouver avec un audit de l’IRS.

Tenez soigneusement des registres de vos dépenses de véhicule pour réclamer la déduction du kilométrage d’affaires. Le logiciel de comptabilité en ligne de Patriot vous permet de suivre facilement les dépenses et les revenus. Et, nous offrons un soutien gratuit. Obtenez votre essai gratuit dès aujourd’hui !

Cet article a été mis à jour par rapport à sa date de publication initiale du 20/12/2016.

Ceci ne constitue pas un avis juridique ; pour plus d’informations, veuillez cliquer ici.