I chilometri spesi a guidare per incontrare i clienti, andare in un negozio di forniture per ufficio, e depositare l’assegno di un cliente in banca possono sommarsi. Se usate un veicolo per scopi di piccola impresa, potreste qualificarvi per una deduzione chilometrica da parte dell’IRS.

Potreste pensare che una deduzione chilometrica sia solo un modo per risparmiare spiccioli. Ma, si potrebbe finire con una sostanziale pausa fiscale.

In questo articolo, imparerete che cosa è una deduzione chilometrica aziendale, come calcolare la deduzione chilometrica, e come segnalare il chilometraggio sulle tasse.

- Che cosa è una deduzione chilometrica aziendale?

- Detrazioni chilometriche per scopi aziendali

- Come calcolare il chilometraggio aziendale

- Come calcolare la tariffa chilometrica standard

- Determina se puoi usare il tasso di deduzione chilometrica standard

- Conosci il tasso di deduzione chilometrica 2021

- Moltiplica le miglia percorse per la tariffa IRS

- Metodo di spesa effettiva per la deduzione fiscale sul chilometraggio

- Come calcolare le tue spese effettive per affari

- Come dichiarare il chilometraggio sulle tasse

- Form 4562

- Consiglio

Che cosa è una deduzione chilometrica aziendale?

La deduzione chilometrica aziendale è una pausa fiscale che i proprietari di piccole imprese possono richiedere per i chilometri percorsi. I tassi di detrazione chilometrica si applicano a coloro che sono lavoratori autonomi.

A causa del Tax Cuts and Jobs Act del 2017, i vostri dipendenti non possono richiedere la detrazione. Tuttavia, puoi continuare o iniziare a fornire il rimborso chilometrico ai tuoi dipendenti.

Puoi richiedere una detrazione chilometrica aziendale quando usi qualsiasi veicolo a quattro ruote per scopi aziendali. Tuttavia, la tua attività non può ruotare intorno all’uso di automobili, come un servizio di taxi.

Detrazioni chilometriche per scopi aziendali

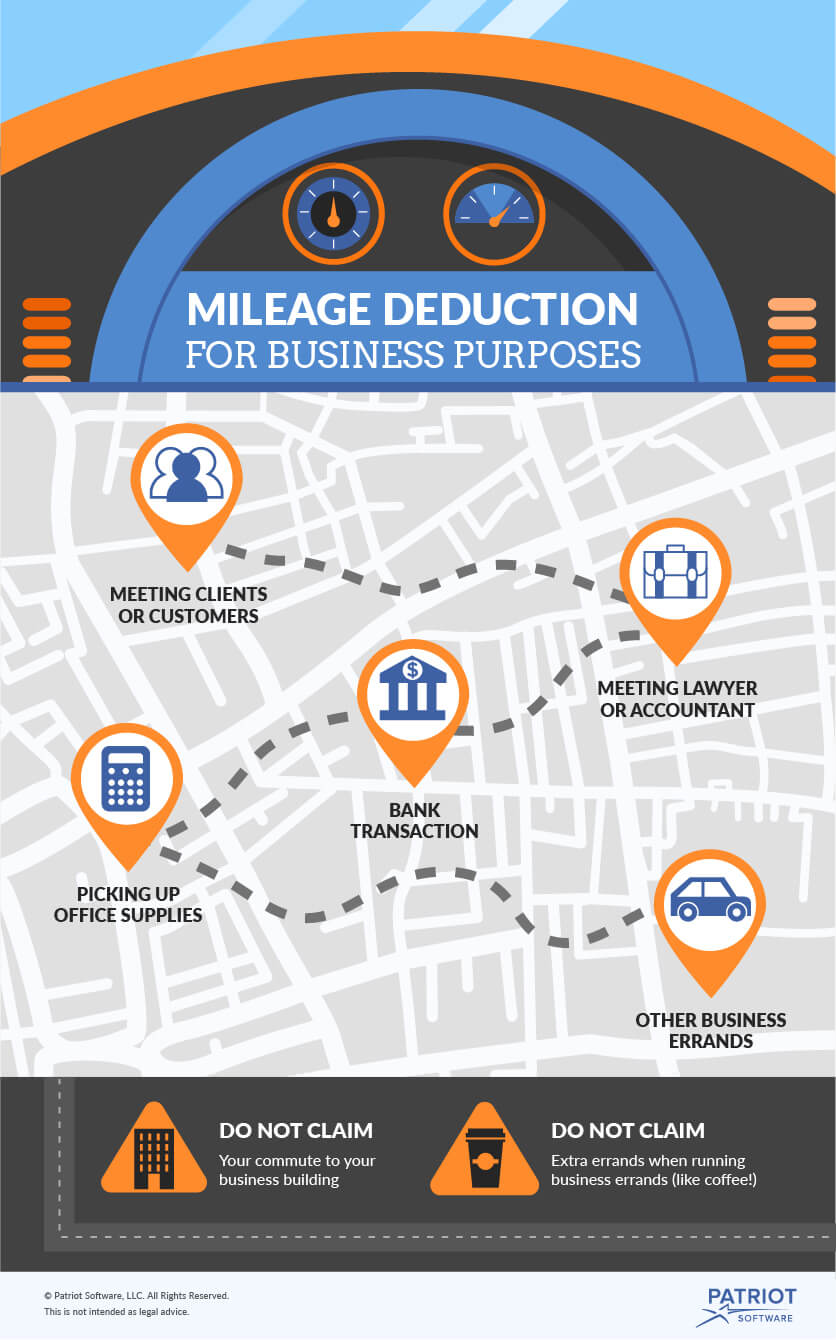

Prima di imparare come calcolare il chilometraggio per le tasse, assicurati di sapere cosa puoi richiedere. Quindi, quali tipi di viaggi sono considerati miglia di lavoro?

Qui ci sono alcuni scopi commerciali comuni per i veicoli:

- Guidare per incontrare clienti

- Guidare per incontrare il tuo commercialista o avvocato

- Guidare alla banca per una transazione commerciale

- Guidare al negozio per prendere materiale per l’ufficio

- Qualsiasi altra commissione legata al lavoro

Non dovresti dichiarare:

- Il tuo tragitto verso il tuo edificio aziendale (es.g., guidare da casa tua alla tua sede di lavoro, il pranzo, ecc.)

- Frequenze extra quando fai corse legate al lavoro (ad esempio, prendere un caffè quando vai in banca)

Come calcolare il chilometraggio aziendale

Quando si tratta di calcolare il chilometraggio per le tasse, hai due opzioni. Potete usare la tariffa chilometrica standard o il metodo della spesa effettiva.

Prima di scegliere un metodo di calcolo della deduzione del chilometraggio aziendale, considerate di calcolare la vostra deduzione con entrambi. In questo modo, è possibile determinare quale metodo si ottiene la deduzione fiscale più grande.

Entrambi i metodi consentono di dedurre le spese di parcheggio e i pedaggi per scopi commerciali qualificanti. Ma, dovete calcolare quei costi separatamente.

A prescindere dal metodo che scegliete, tenete registrazioni accurate che sostengano la vostra richiesta di deduzione del chilometraggio aziendale. Considerate di tenere un registro nella vostra auto per aiutarvi a organizzare le vostre registrazioni. Più documenti di supporto hai, meglio è.

Come calcolare la tariffa chilometrica standard

La tariffa chilometrica standard è un metodo di deduzione fiscale che puoi usare. Se usi questo metodo, puoi richiedere un importo standard per ogni miglio percorso.

La tariffa chilometrica standard è più facile da usare del metodo della spesa effettiva. Piuttosto che determinare ogni tuo costo effettivo, usi il tasso di deduzione chilometrica standard dell’IRS.

Calcolare il chilometraggio per le tasse usando il metodo standard è un processo in tre fasi:

- Determina se puoi usare il tasso di deduzione chilometrica standard

- Conosci il tasso di deduzione chilometrica 2021

- Moltiplica i chilometri percorsi per il tasso

Determina se puoi usare il tasso di deduzione chilometrica standard

Non tutti gli imprenditori possono usare il metodo chilometrico standard. In primo luogo, dovete possedere o affittare l’auto su cui mettete le miglia aziendali.

Se possedete l’auto e volete usare il metodo del chilometraggio standard, dovete scegliere questo metodo durante il primo anno in cui mettete le miglia aziendali. Potete optare per il metodo delle spese effettive in seguito.

Se noleggiate l’auto e scegliete la tariffa chilometrica standard, dovete usare questo metodo durante l’intero periodo di leasing.

Secondo l’IRS, non potete usare la tariffa chilometrica standard se fate una delle seguenti cose:

- Gestite cinque o più auto allo stesso tempo (cioè, operazione di flotta)

- Richiedete una deduzione per l’ammortamento dell’auto usando qualsiasi metodo diverso dalla linea

- Richiedi la deduzione della Sezione 179 sull’auto

- Richiedi la detrazione per ammortamento speciale sull’auto

- Richiedi le spese effettive dopo il 1997 per un’auto in leasing

- Sei un postino rurale che ha ricevuto un “rimborso qualificato”

Conosci il tasso di deduzione chilometrica 2021

Ogni anno, l’IRS stabilisce un tasso di deduzione chilometrica standard. La tariffa chilometrica standard per il 2021 è di 56 centesimi per ogni miglio percorso.

Moltiplica le miglia percorse per la tariffa IRS

Per scoprire l’importo della tua deduzione fiscale per il business, moltiplica le miglia percorse per la tariffa di deduzione chilometrica IRS.

Diciamo che hai percorso 15.000 miglia per lavoro nel 2021. Moltiplichi 15.000 per il tasso di deduzione chilometrica di 56 centesimi (15.000 X $0,56). Potreste richiedere $8,400 per l’anno usando il metodo standard di tasso di chilometraggio.

Metodo di spesa effettiva per la deduzione fiscale sul chilometraggio

Se usate il metodo di spesa effettiva, tenete traccia di quanto costa far funzionare la vostra auto. Da lì, potete registrare quale parte delle spese complessive si applica all’uso aziendale.

Ancora una volta, non potete usare il metodo delle spese effettive se in precedenza avete usato la tariffa chilometrica standard su un veicolo in leasing.

Per il metodo delle spese effettive, includere le seguenti spese:

- Gas

- Olio

- Riparazioni

- Gomme

- Assicurazione

- Tasse di registrazione

- Licenze

- Ammortamento

- Pagamenti per il leasing

Quando si registra quanto speso per le suddette spese, includi anche la data e una descrizione delle spese.

Come calcolare le tue spese effettive per affari

Per calcolare le spese effettive, calcola quale percentuale della tua auto hai usato per scopi lavorativi. Puoi farlo dividendo le miglia percorse per il totale delle miglia annuali.

Poi, moltiplica la tua percentuale di utilizzo per le spese totali dell’auto.

Diciamo che le tue spese totali per l’auto per l’anno erano 6.850 dollari:

- Pagamenti per il leasing: $3.600

- Gas: $2.000

- Riparazioni: $1.000

- Gomme: $250

Hai percorso un totale di 60.000 miglia durante l’anno. Di queste 60.000 miglia, 20.000 erano per scopi di lavoro.

Prima, dividi le tue miglia di lavoro per le tue miglia totali:

20.000 miglia di lavoro / 60.000 miglia totali = 33%

Ora, moltiplica la tua percentuale di miglia di lavoro per le tue spese totali dell’auto:

33% X $6.850 = $2.260.50

Puoi richiedere circa $2,260.50 per la deduzione del chilometraggio aziendale usando il metodo delle spese effettive.

Come dichiarare il chilometraggio sulle tasse

Quindi, come dichiari il chilometraggio sulle tue tasse?

Quando compili le tue tasse, usi il modulo 1040. Il modulo 1040 è la tua dichiarazione dei redditi individuale degli Stati Uniti, che permette all’IRS di sapere se devi più tasse o se devi essere rimborsato.

Utilizza lo Schedule C per richiedere le spese chilometriche aziendali come ditta individuale. Completa la Parte II, Linea 9 dello Schedule C.

Inserisci le spese effettive o il chilometraggio standard per gli scopi aziendali della tua auto. Aggiungerete anche le spese di parcheggio e i pedaggi al numero.

La Parte IV, Informazioni sul vostro veicolo, vi pone ulteriori domande sull’uso aziendale della vostra auto. Compila la Parte IV se usi la tariffa chilometrica standard. Potete anche compilare la parte IV per il metodo delle spese effettive se non chiedete il deprezzamento.

Se includete il deprezzamento per il metodo delle spese effettive, inserite il deprezzamento nella parte II, riga 13.

Form 4562

Se usate il metodo delle spese effettive e chiedete il deprezzamento, dovete completare la parte V del modulo 4562, Deprezzamento e ammortamento. La parte V vi chiede informazioni sul vostro veicolo.

Consiglio

Quando presentate le tasse per la vostra piccola impresa, deducete solo l’uso commerciale dell’auto. Non richiedere il 100% di deduzione aziendale su un veicolo a meno che tu non lo usi tutto al 100% per scopi aziendali, o potresti finire con un controllo dell’IRS.

Mantieni un’attenta registrazione delle spese del tuo veicolo per richiedere la deduzione del chilometraggio aziendale. Il software di contabilità online di Patriot ti permette di seguire facilmente le spese e le entrate. E offriamo supporto gratuito. Ottieni la tua prova gratuita oggi!

Questo articolo è stato aggiornato dalla sua data di pubblicazione originale del 20/12/2016.

Questo non è inteso come consulenza legale; per ulteriori informazioni, clicca qui.