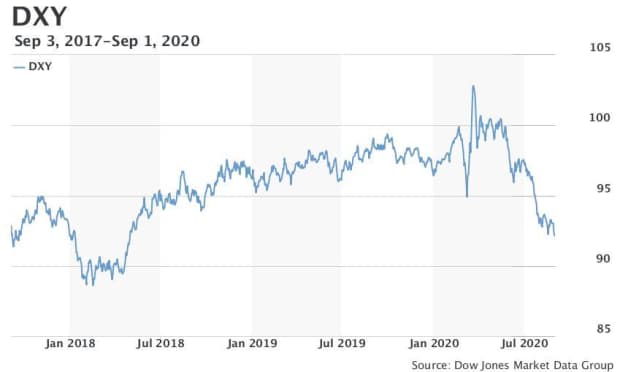

Den amerikanska dollarn fortsatte sin breda nedgång och pressade det noga övervakade ICE U.S. Dollar Index DXY – en mätare av dess värde mot sex stora rivaler – till en sessionslägsta på 91,75, vilket innebar att den sjönk under 92,00 för första gången sedan maj 2018. Efter att ha trimmat sin nedgång var det nästan oförändrat på 92,19.

Men bland dessa större rivaler poppade euron EURUSD över 1,20 dollar för första gången sedan maj 2018, innan den drog sig tillbaka för att på senare tid växla till 1,1943 dollar, vilket var en bråkdel uppåt på dagen. Det brittiska pundet GBPUSD var fortsatt upp 0,2 procent till 1,3397 dollar efter att ha handlats på 2020 års högsta nivå på 1,3480 dollar.

Det fanns inga uppenbara katalysatorer för tisdagens inledande nedgång, men dollarns fortsatta svaghet kommer efter att Federal Reserves ordförande Jerome Powell i förra veckan klargjorde att de politiska beslutsfattarna skulle tolerera en inflation över målet som en del av ett nytt ramverk för policyutformning som överger centralbankens tidigare inriktning mot att i förebyggande syfte höja räntorna när arbetsmarknaden blir ansträngd och tecken på potentiellt inflationstryck byggs upp.

”Med ordförande Powell som cementerar det negativa realränteberättandet för dollarn finns det inte mycket som tyder på att den nuvarande björntrenden för den amerikanska dollarn kommer att upphöra, skrev analytikerna Francesco Pesole och Petr Krpata på ING, i en kommentar.

Läs: Här är de viktigaste förändringarna i Feds strategi för att främja jobben

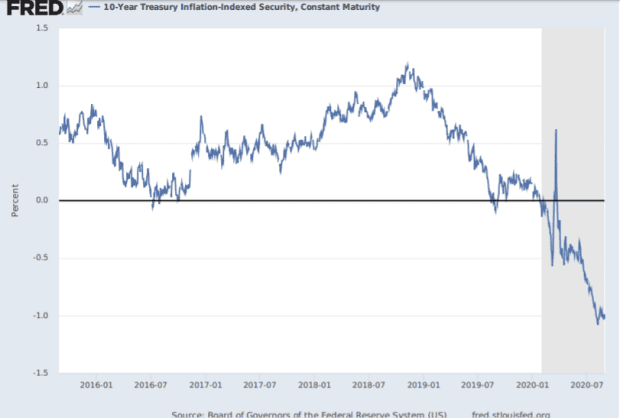

En resulterande uppgång i inflationsförväntningarna har sänkt realräntorna – avkastningen på amerikanska statspapper minus förväntad inflation – till all-time low. Den reala avkastningen på den tioåriga statsobligationen låg på tisdagen nära -1,08 % efter att ha nått en historiskt låg nivå på -1,11 % i måndags. Den negativa förväntade avkastningen gör dollarn mindre attraktiv för investerare.

Antagandet av ett genomsnittligt inflationsmål och en tolerans för ett överskridande av inflationen tyder på att räntehöjningar ”är ett mycket avlägset förslag” och att USA. realräntorna kommer att förbli låga och kan gå ännu lägre om Fed lyckas skapa ett inhemskt inflationstryck, sade de.

”Inget av detta borde strategiskt sett bjuda på något gott för dollarn”, skrev analytikerna och noterade att höga nominella och reala räntor var huvudingredienserna bakom en starkare dollar under de senaste åren.

Dollarns nedgång har pågått sedan i våras, där valutan föll tillbaka kraftigt efter att ha sprungit upp till en mer än treårshögsta i mars när den pandemibetingade globala ekonomiska kollapsen och den åtföljande turbulensen på finansmarknaderna utlöste ett globalt sökande efter dollar.

I takt med att finansmarknaderna stabiliserades och centralbankerna, i synnerhet Fed, gick in för att ge aggressiva penningpolitiska stimulansåtgärder vid sidan av finanspolitiska insatser från regeringarna har dollarn dragit sig tillbaka. Fed har också vidtagit åtgärder för att släcka den globala törsten efter dollar genom att förstärka befintliga valutaswapplinor med stora centralbanker och öppna nya.

Dollarns nedgång började ta fart under sommaren och DXY föll med 4 % i juli, vilket innebar den största nedgången under en månad på nästan ett decennium. Dollarns nedgång från sin pandemitopp tillskrevs redan tidigare fallande amerikanska realräntor och förväntningar på att den globala ekonomin skulle överträffa den amerikanska när pandemin så småningom går mot sitt slut.

”Dollarcykeln har vänt på grund av att realräntorna har kollapsat, i absoluta och relativa termer, och på grund av att den amerikanska tillväxtfördelen i förhållande till andra stora ekonomier har minskat”, sade Kit Juckes, global makrostrateg vid Société Générale, i en kommentar på tisdagen.

Dollarns fall har betraktats som positivt för aktiemarknaden, även om vissa analytiker har hävdat att utländska marknader kan överträffa den amerikanska.S. S&P 500-indexet SPX har raderat den nästan 34-procentiga björnmarknadssänkning som tog det från en all-time high i februari till den lägsta nivån den 23 mars, och tryckte sig tillbaka till rekordområde förra månaden.

Relaterat: Det finns en risk för att dollarn kan bli en ”kraschrisk” om USA förlorar sin trovärdighet, varnar analytiker

Råvaror anses också gynnas av en svagare dollar, eftersom det gör tillgångar denominerade i enheten billigare för användare av andra valutor.

Opinion: Det finns en stor risk för en nedgång i dollar: Nouriel Roubini säger att rapporterna om dollarns undergång är kraftigt överdrivna

Juckes hävdade dock att förra veckans Fed-åtgärd var relativt ”blygsam” efter att de politiska beslutsfattarna i mars visade att de var villiga att gå långt utöver vad tidigare tjänstemän hade gjort. Marknadsdeltagarna har dock anammat de politiska förändringarna utan att ställa viktiga frågor, sade han.

Inför förra veckans tillkännagivande hade Fed redan lovat att hålla räntorna lägre under mycket längre tid än vad som tidigare förväntats, konstaterade han. Och, tillade Juckes, även om Feds vilja att tillåta att inflationen under en tid överstiger sitt mål är ett viktigt steg, ägnas det lite uppmärksamhet åt det faktum att Fed hittills inte har kunnat driva upp inflationen till sitt mål på 2 procent mer än Bank of Japan eller Europeiska centralbanken.

”Valutan har rört sig längre än vad skiftet i tillväxtförväntningarna hittills tycks motivera”, sade han, medan satsningar på en fallande dollar har drivit den spekulativa positioneringen till en extrem nivå, även om ”när det utlöser en korrigering inte är lätt att förutse”. ”