Kilometrejä, jotka ajetaan tapaamaan asiakkaita, käymään toimistotarvikekaupassa ja tallettamaan asiakkaan shekki pankkiin, voi kertyä paljon. Jos käytät ajoneuvoa pienyritystarkoituksiin, saatat olla oikeutettu IRS:n myöntämään yrityskilometrivähennykseen.

Saatat ajatella, että yrityskilometrivähennys säästää vain pikkurahaa. Saatat kuitenkin saada huomattavan verohelpotuksen.

Tässä artikkelissa kerrotaan, mikä on yrityskilometrivähennys, miten kilometrivähennys lasketaan ja miten kilometrikorvaus ilmoitetaan verotuksessa.

- Mikä on yrityskilometrivähennys?

- Kilometrivähennys liiketaloudellisissa tarkoituksissa

- Miten lasket liikekilometrejä

- Vakiokilometrikorvauksen laskeminen

- Määritä, voitko käyttää vakiokilometrimäärää

- Tietää kilometrivähennysprosentin 2021

- Kerro ajetut liikemailit IRS:n kilometrivähennysprosentilla

- Todellisten kulujen menetelmä kilometriverovähennystä varten

- Miten lasket todelliset liikekulusi

- Miten ilmoitat kilometrikorvaukset veroissa

- Lomake 4562

- Viittaus

Mikä on yrityskilometrivähennys?

Yrityskilometrivähennys on verohelpotus, jota pienyrittäjät voivat vaatia ajetuista yrityskilometreistä. Kilometrivähennysprosentit koskevat niitä, jotka ovat itsenäisiä ammatinharjoittajia.

Vuoden 2017 veroleikkaus- ja työllistämislain (Tax Cuts and Jobs Act of 2017) vuoksi työntekijäsi eivät voi hakea vähennystä. Voit kuitenkin jatkaa tai aloittaa kilometrikorvausten tarjoamisen työntekijöillesi.

Voit hakea liikekilometrivähennystä, kun käytät mitä tahansa nelipyöräistä ajoneuvoa liiketarkoituksiin. Liiketoimintasi ei kuitenkaan voi pyöriä autojen käytön ympärillä, kuten taksiliikenteen harjoittaminen.

Kilometrivähennys liiketaloudellisissa tarkoituksissa

Ennen kuin opit laskemaan kilometrikorvaukset veroja varten, varmista, että tiedät, mitä voit vaatia. Minkälaisia matkoja pidetään siis liikekilometreinä?

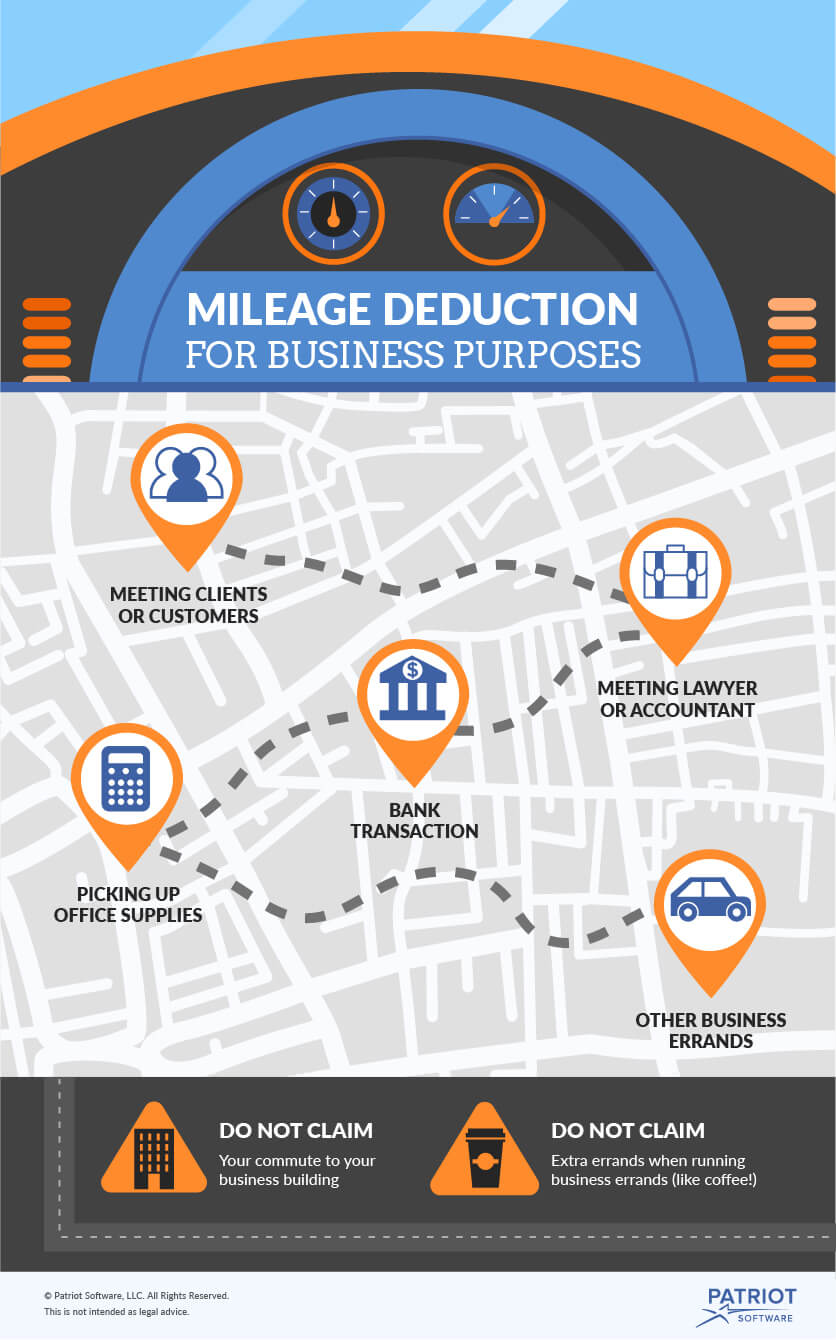

Tässä on joitakin yleisiä ajoneuvojen liiketarkoituksia:

- Ajaminen tapaamaan asiakkaita tai asiakkaita

- Ajaminen tapaamaan kirjanpitäjääsi tai pienyrityksen lakimiestä

- Ajaminen pankkiin liiketapahtumaa varten

- Ajaminen kauppaan hakemaan toimistotarvikkeita

- Mikä tahansa muu yritystoimintaan liittyvä asiointimatkatapaaminen

Ei kannata vaatia:

- Matkasi liikerakennukseesi (esim.g., ajo kotoa liikepaikalle, lounas jne.)

- Ylimääräiset asiointimatkat, kun teet liikeasioihin liittyviä ajoja (esim. kahvilla käynti, kun menet pankkiin)

Miten lasket liikekilometrejä

Kun on kyse kilometrikorvausten laskemisesta veroja varten, sinulla on kaksi vaihtoehtoa. Voit käyttää joko vakiokilometrimäärää tai todellisten kulujen laskentamenetelmää.

Ennen kuin valitset liikekilometrivähennyksen laskentamenetelmän, harkitse vähennyksen laskemista molemmilla menetelmillä. Näin voit määrittää, kummalla menetelmällä saat suuremman verovähennyksen.

Kummallakin menetelmällä voit vähentää pysäköintimaksut ja tietullit hyväksyttävistä liiketoimintatarkoituksista. Sinun on kuitenkin laskettava nämä kustannukset erikseen.

Valitsetpa minkä menetelmän tahansa, pidä tarkat kirjaukset, jotka tukevat työmatkavähennysvaatimustasi. Harkitse päiväkirjan pitämistä autossasi kirjanpidon järjestämisen helpottamiseksi. Mitä enemmän tositteita sinulla on, sitä parempi.

Vakiokilometrikorvauksen laskeminen

Vakiokilometrikorvaus on yksi verovähennysmenetelmä, jota voit käyttää. Jos käytät tätä menetelmää, voit vaatia vakiomäärän ajettua mailia kohti.

Vakiokilometrikorvaus on helpompi käyttää kuin todellisten kulujen menetelmää. Sen sijaan, että määrittäisit jokaisen todellisen kulusi, käytät IRS:n vakiokilometrivähennysprosenttia.

Kilometrikorvausten laskeminen veroja varten vakiomenetelmää käyttäen on kolmivaiheinen prosessi:

- Määritä, voitko käyttää vakiokilometrimäärää

- Tiedä 2021-kilometrivähennysprosentti

- Kerroin ajetut yrityskilometrit prosentilla

Määritä, voitko käyttää vakiokilometrimäärää

Kaikki yrittäjät eivät voi käyttää vakiokilometrimenetelmää. Ensinnäkin sinun on omistettava tai liisattava auto, jolla ajat liikekilometrejä.

Jos omistat auton ja haluat käyttää vakiokilometrimäärää, sinun on valittava tämä menetelmä ensimmäisenä vuonna, jona ajat sillä liikekilometrejä. Voit valita todellisten kulujen menetelmän myöhemmin.

Jos vuokraat auton ja valitset vakiokilometrikorvauksen, sinun on käytettävä tätä menetelmää koko leasingkauden ajan.

Viranomaisten mukaan et voi käyttää vakiokilometrikorvausta, jos teet jotakin seuraavista:

- Käytät viittä tai useampaa autoa samaan aikaan (esim, autokannan käyttö)

- Haet poistovähennystä autosta käyttäen muuta menetelmää kuin suoraa poistoa.line

- Hyökkää autosta 179 §:n mukaista vähennystä

- Hyökkää autosta tehtävästä erityispoistosta

- Hyökkää leasingvuokralle ottamastasi autosta aiheutuneista todellisista kuluista vuoden 1997 jälkeen

- Olet maaseutupostin kuljetusliike, joka on saanut ns. hyväksyttyjä korvauksia

Tietää kilometrivähennysprosentin 2021

Minä vuonna, IRS asettaa tavanomaisen kilometrivähennysprosentin. Vuoden 2021 vakiokilometrivähennysprosentti on 56 senttiä ajettua liikemailia kohti.

Kerro ajetut liikemailit IRS:n kilometrivähennysprosentilla

Tietääksesi liikeverovähennyksesi määrän kerrot ajamasi liikemailit IRS:n kilometrivähennysprosentilla.

Esitettäkö, että ajoit vuonna 2021 liikematkasi vuoksi 15 000 mailia. Kerro 15 000 kilometrillä 56 sentin kilometrivähennysprosentilla (15 000 X 0,56 dollaria). Voisit vaatia 8 400 dollaria vuodelta käyttämällä vakiokilometrikorvausmenetelmää.

Todellisten kulujen menetelmä kilometriverovähennystä varten

Jos käytät todellisten kulujen menetelmää, pidä kirjaa siitä, mitä autosi käyttö maksaa. Siitä voit kirjata, mikä osuus kokonaiskuluista koskee yrityskäyttöä.

Et voi myöskään käyttää todellisten kulujen menetelmää, jos olet aiemmin käyttänyt vakiokilometrimäärää leasing-ajoneuvon osalta.

Todellisten kulujen menetelmää käytettäessä ota huomioon seuraavat kulut:

- Bensat

- Öljyt

- Korjaukset

- Renkaat

- Vakuutukset

- Rekisteröintimaksut

- Lisenssit

- Poistot

- Leasing-maksut

Kun kirjaat ylös edellä mainittuihin kuluihin käyttämäsi varat, myös päivämäärä ja kuvaus kuluista.

Miten lasket todelliset liikekulusi

Todellisten kulujen laskemiseksi selvitä, kuinka suuren prosenttiosuuden autostasi olet käyttänyt liikekäyttöön. Voit tehdä tämän jakamalla liikekäyttöön ajamasi kilometrit vuotuisilla kokonaiskilometreilläsi.

Kerro seuraavaksi liikekäyttöprosenttiosuutesi autosi kokonaiskuluilla.

Esitettäköön, että autosi kokonaiskulut vuoden aikana olivat 6850 dollaria:

- Leasingmaksut: 3 600 dollaria

- Bensat: 2 000 dollaria

- Korjaukset: 1 000 dollaria

- Renkaat: 250 dollaria

Ajoit vuoden aikana yhteensä 60 000 kilometriä. Näistä 60 000 kilometristä 20 000 oli liikekäyttöön.

Jaa ensin liikekäyttöön käytetyt kilometrit kokonaiskilometrimäärällä:

20 000 liikekäyttöön käytettyä kilometriä / 60 000 kokonaiskilometriä = 33 %

Kerro nyt liikekäyttöön käytetyn kilometrimäärän prosentuaalinen osuus autokulujen kokonaismäärällä:

33 % X 6850 dollaria = 2260 dollaria.50

Voit hakea noin 2 260,50 dollaria liikekilometrivähennystä todellisten kulujen menetelmää käyttäen.

Miten ilmoitat kilometrikorvaukset veroissa

Miten ilmoitat kilometrikorvaukset veroissasi?

Kun annat veroilmoituksen, käytät lomaketta 1040. Lomake 1040 on U.S. Individual Income Tax Return, jonka avulla IRS tietää, oletko velkaa enemmän veroja vai pitäisikö sinun saada korvausta.

Käytä Schedule C:tä ilmoittaaksesi liiketoiminnan kilometrikulut yksityisyrittäjänä. Täytä C-luettelon II osan rivi 9.

Kirjoita joko todelliset kulut tai autosi liikekäyttöön tarkoitettu vakiokilometrimäärä. Lisää numeroon myös pysäköintimaksut ja tietullit.

Osassa IV, Ajoneuvoa koskevat tiedot, kysytään lisäkysymyksiä autosi liikekäytöstä. Täytä osa IV, jos käytät vakiokilometrimäärää. Voit täyttää osan IV myös todellisten kulujen menetelmää varten, jos et vaadi poistoja.

Jos otat huomioon poistot todellisten kulujen menetelmää varten, merkitse poistot osan II riville 13.

Lomake 4562

Jos käytät todellisten kulujen menetelmää ja vaadit poistoja, sinun on täytettävä lomakkeen 4562 osa V, Poistot ja arvonalentumiset. Osassa V kysytään tietoja autostasi.

Viittaus

Vähennä pienyrityksen verotuksessa vain auton yrityskäyttö. Älä vaadi 100-prosenttista liiketoimintavähennystä ajoneuvosta, ellet käytä sitä kokonaan 100-prosenttisesti liiketoimintaan, tai saatat joutua IRS:n tilintarkastukseen.

Pitäkää tarkkaa kirjanpitoa ajoneuvokuluista, jotta voitte vaatia liikekilometrivähennystä. Patriotin verkkokirjanpito-ohjelmiston avulla voit helposti seurata kuluja ja tuloja. Lisäksi tarjoamme ilmaista tukea. Hanki ilmainen kokeilujakso jo tänään!

Tämä artikkeli on päivitetty sen alkuperäisestä julkaisupäivästä 20.12.2016.

Tätä ei ole tarkoitettu oikeudelliseksi neuvonnaksi; lisätietoja saat klikkaamalla tästä.