顧客に会うために運転した距離、オフィス用品店に行った距離、銀行で顧客の小切手を預けた距離は、積み重なることがあります。 そのため、このような「曖昧」な表現が使われることもあります。

この記事では、ビジネスマイレージ控除とは何か、マイレージ控除の計算方法、税金でマイレージを報告する方法について学びます。

- ビジネスマイレージ控除とは? マイレージ控除率は自営業の人に適用されます。

- Mileage deduction for business purposes

- ビジネスマイレージの計算方法

- How to calculate standard mileage rate

- 標準マイレージレートを使えるか判断する

- Know the 2021 mileage deduction rate

- Multiply business miles driven by the IRS rate

- Actual expense method for mileage tax deduction

- 事業用の実費の計算方法

- 税金でのマイレージの申告方法

- Form 4562

- Advisory

ビジネスマイレージ控除とは? マイレージ控除率は自営業の人に適用されます。

2017年の減税・雇用法により、あなたの従業員は控除を請求することができなくなりました。 しかし、あなたの従業員にマイルの払い戻しを継続または開始することができます。

あなたがビジネス目的のために任意の四輪車を使用すると、ビジネスマイル控除を請求することができます。 しかし、あなたのビジネスは、タクシーサービスなどの車を使用して中心に回転することはできません。

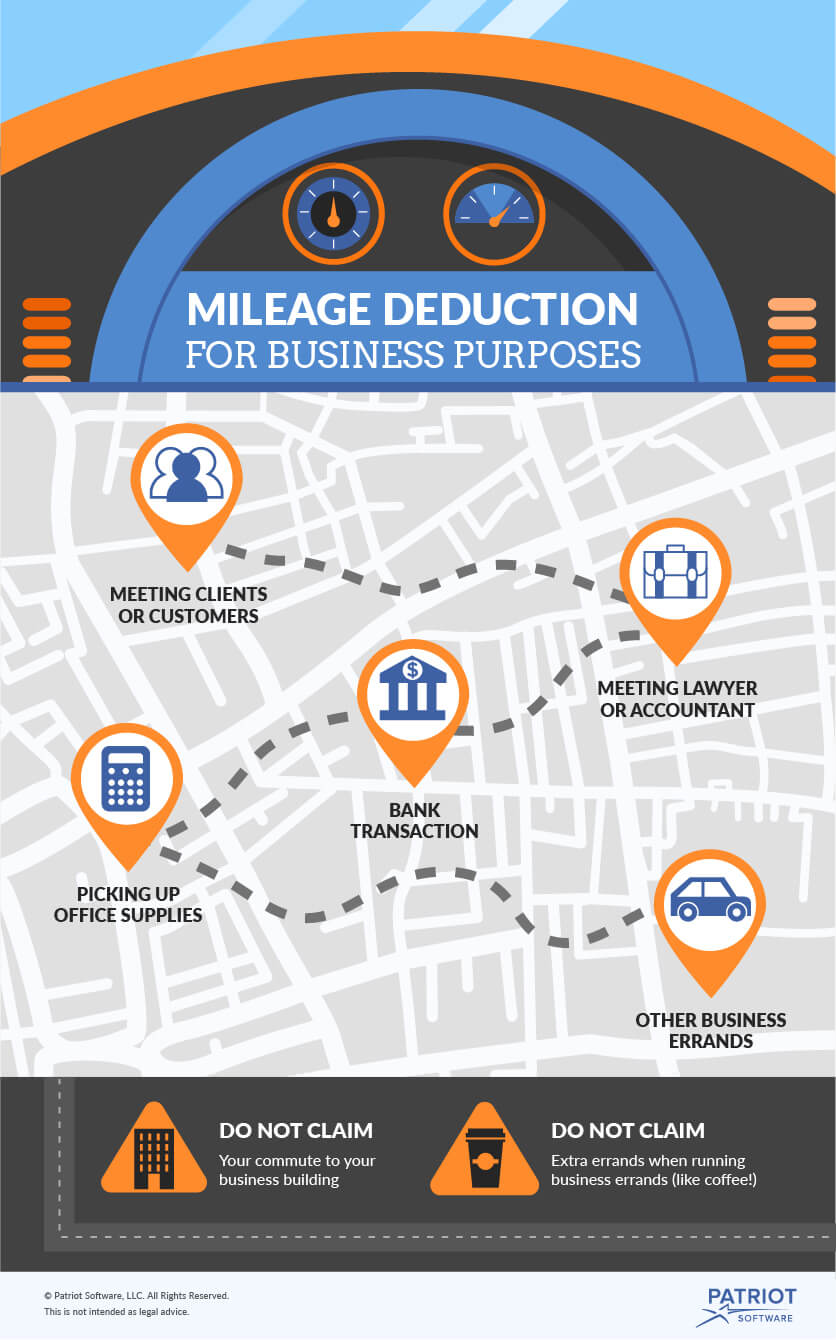

Mileage deduction for business purposes

税のためのマイレージの計算方法を学ぶ前に、あなたが主張できるものを知っていることを確認してください。 では、どのような旅行がビジネスマイルとみなされるのでしょうか?

ここでは、一般的な車のビジネス目的について説明します。

- クライアントや顧客に会うためのドライブ

- 会計士や中小企業の弁護士に会うためのドライブ

- ビジネス取引のための銀行へのドライブ

- オフィス用品を受け取るための店へのドライブ

- その他のビジネス関連の用事

あなたは主張すべきではありません。

- 事業所ビルへの通勤(例.g.,

ビジネスマイレージの計算方法

税金のためのマイレージの計算に関しては、2つのオプションがあります。 標準マイレージレートを使うか、実費方法を使うかです。

ビジネスマイレージ控除の計算方法を選ぶ前に、両方で控除額を計算することを検討してみてください。 そうすれば、どちらの方法がより大きな税控除を得られるかを判断できます。

どちらの方法も、適格なビジネス目的のための駐車料金や通行料を控除することができます。 しかし、これらの費用は別々に計算しなければなりません。

どちらの方法を選択するにしても、ビジネス・マイル控除の主張を裏付ける正確な記録を残してください。 記録を整理するために、車の中にログを保管することを検討してください。 3513>

How to calculate standard mileage rate

The standard mileage rate is one tax deduction method you can use.裏付け資料が多ければ多いほど良い。 3513>

標準マイレージレートは、実費方式よりも簡単に使用することができます。 実費をそれぞれ決めるのではなく、IRSの標準マイレージ控除率を使用します。

標準法による税金のためのマイレージの計算は、3つのステップで行います。

- 標準マイレージレートを使えるかどうか判断する

- 2021年のマイレージ控除率を知る

- 走行したビジネスマイルにその率を掛ける

標準マイレージレートを使えるか判断する

すべての事業主が標準マイレージ方式を使えるわけではありません。 3513>

あなたが車を所有し、標準マイレージレートを使用したい場合は、あなたがそれにビジネスマイルを置く最初の年の間にこの方法を選択する必要があり、まず、あなたがビジネスマイルを置く車を所有またはリースする必要があります。

車をリースしている場合、リース期間中はこの方法を使用しなければなりません。

IRSによると、以下のいずれかを行っている場合は、標準マイレージレートを使用できません:

- 同時に5台以上の車を使用(例.

- 自動車の減価償却費を定額法以外の方法で控除する場合(例:フリート・オペレーション)。line

- Creaim the Section 179 deduction on the car

- Claim the special depreciation allowance on the car

- Claim actual expenses after 1997 for a car you lease

- Are a rural mail carrier who received “qualified reimbursement”

Know the 2021 mileage deduction rate

毎年、このようなことがあります。 標準的なマイル控除率が設定されています。 3513>

Multiply business miles driven by the IRS rate

あなたのビジネス税控除額を知るには、あなたのビジネスマイルにIRSのマイル控除率をかければよいでしょう。 15,000にマイル控除率の56セント(15,000 X $0.56)を掛けます。 3513>

Actual expense method for mileage tax deduction

実費方式を使用する場合は、車の運転にかかった費用を記録しておきます。 3513>

繰り返しになりますが、以前リース車の標準マイレージレートを使用していた場合は、実費方式を使用することはできません。

実費法の場合、以下の費用を含めて計算します。

- ガソリン

- オイル

- 修理

- タイヤ

- 保険

- 登録料

- 免許

- 減価償却

- リース料

上記費用で使用したものを計上する場合。 また、日付と費用の説明も記載します。

事業用の実費の計算方法

実費を計算するには、車の何割を事業用に使用したかを把握します。

次に、あなたのビジネス使用の割合にあなたの車の総費用を掛けます。

例えば、1年間のあなたの車の総費用が6850ドルだったとします:

- リース料。 3600ドル

- ガソリン代:2000ドル

- 修理代:1000ドル

- タイヤ代:250ドル

あなたは1年間に合計6万マイル運転したことになります。 3513>

まず、あなたのビジネスマイルを総マイル数で割ります:

20,000 ビジネスマイル / 60,000 総マイル = 33%

次に、あなたのビジネスマイルの割合にあなたの車の総費用をかけます:

33% X $6,850 = $2,260 です。50

実費方式で約2,260.50ドルをビジネスマイレージ控除として申請できます。

税金でのマイレージの申告方法

では、税金でマイレージをどのように申告するのですか?

確定申告では、フォーム1040を使って申告をします。 フォーム1040はあなたのアメリカの個人所得税申告書であり、あなたがもっと税金を払うべきか、払い戻すべきかをIRSに知らせます。

個人事業主としてビジネスマイレージ費用を請求するには、スケジュールCを使用します。 スケジュールCのパートII、ライン9を完了します。

あなたの車のビジネス目的のために実際の費用または標準的なマイルのいずれかを入力します。 また、駐車料金や通行料を数字に加えます。

パートIV、あなたの車に関する情報では、あなたの車のビジネス使用についてさらに質問をします。 標準的なマイレージを使用している場合はパートIVに記入します。 3513>

減価償却費を計上する場合、パートⅡの13行目に減価償却費を記入します。

Form 4562

実費方式で減価償却費を計上する場合、フォーム4562のパートV、Depreciation and Amortizationに記入する必要があります。

Advisory

中小企業の税金を申告する場合、車のビジネス使用分のみを控除するようにします。 そのため、このような場合、IRSの監査が入ることになります。

ビジネスマイレージ控除を申請するために、車の経費を慎重に記録してください。 パトリオットのオンライン会計ソフトを使えば、経費や収入を簡単に記録することができます。 また、無料のサポートを提供しています。 今すぐ無料トライアルをご利用ください!

本記事は初出日2016/12/20から更新しています。

この記事は法的アドバイスを目的としたものではありません。詳細はこちらをご覧ください

。