Mijlen besteed aan het rijden naar klanten te ontmoeten, naar een kantoorboekhandel, en het storten van een cheque van een klant bij de bank kan optellen. Als u een voertuig gebruikt voor kleine zakelijke doeleinden, kunt u in aanmerking komen voor een zakelijke kilometeraftrek van de IRS.

U denkt misschien dat een zakelijke kilometeraftrek u alleen maar wat kleingeld zal besparen. Maar, je zou kunnen eindigen met een aanzienlijk belastingvoordeel.

In dit artikel leert u wat een zakelijke kilometeraftrek is, hoe u de kilometeraftrek berekent en hoe u kilometers rapporteert voor de belastingen.

- Wat is een zakelijke kilometeraftrek?

- Kilometeraftrek voor zakelijke doeleinden

- Hoe zakelijke kilometers berekenen

- Hoe het standaardkilometertarief te berekenen

- Bepaal of u het standaardkilometertarief kunt gebruiken

- Ken je het 2021-kilometrageaftrek tarief

- Vermenigvuldig zakelijk gereden kilometers met het IRS-tarief

- Actuele onkostenmethode voor kilometeraftrek

- Hoe berekent u uw werkelijke uitgaven voor zakelijke doeleinden

- Hoe rapporteert u kilometers op de belastingen

- Form 4562

- Advisory

Wat is een zakelijke kilometeraftrek?

De zakelijke kilometeraftrek is een belastingvoordeel dat kleine bedrijfseigenaren kunnen claimen voor zakelijk gereden kilometers. Kilometeraftrektarieven zijn van toepassing op zelfstandigen.

Door de Tax Cuts and Jobs Act van 2017 kunnen uw werknemers geen aanspraak maken op de aftrek. U kunt echter doorgaan of beginnen met het verstrekken van een kilometervergoeding aan uw werknemers.

U kunt een zakelijke kilometeraftrek claimen wanneer u elk voertuig op vier wielen voor zakelijke doeleinden gebruikt. Uw bedrijf kan echter niet draaien om het gebruik van auto’s, zoals een taxiservice.

Kilometeraftrek voor zakelijke doeleinden

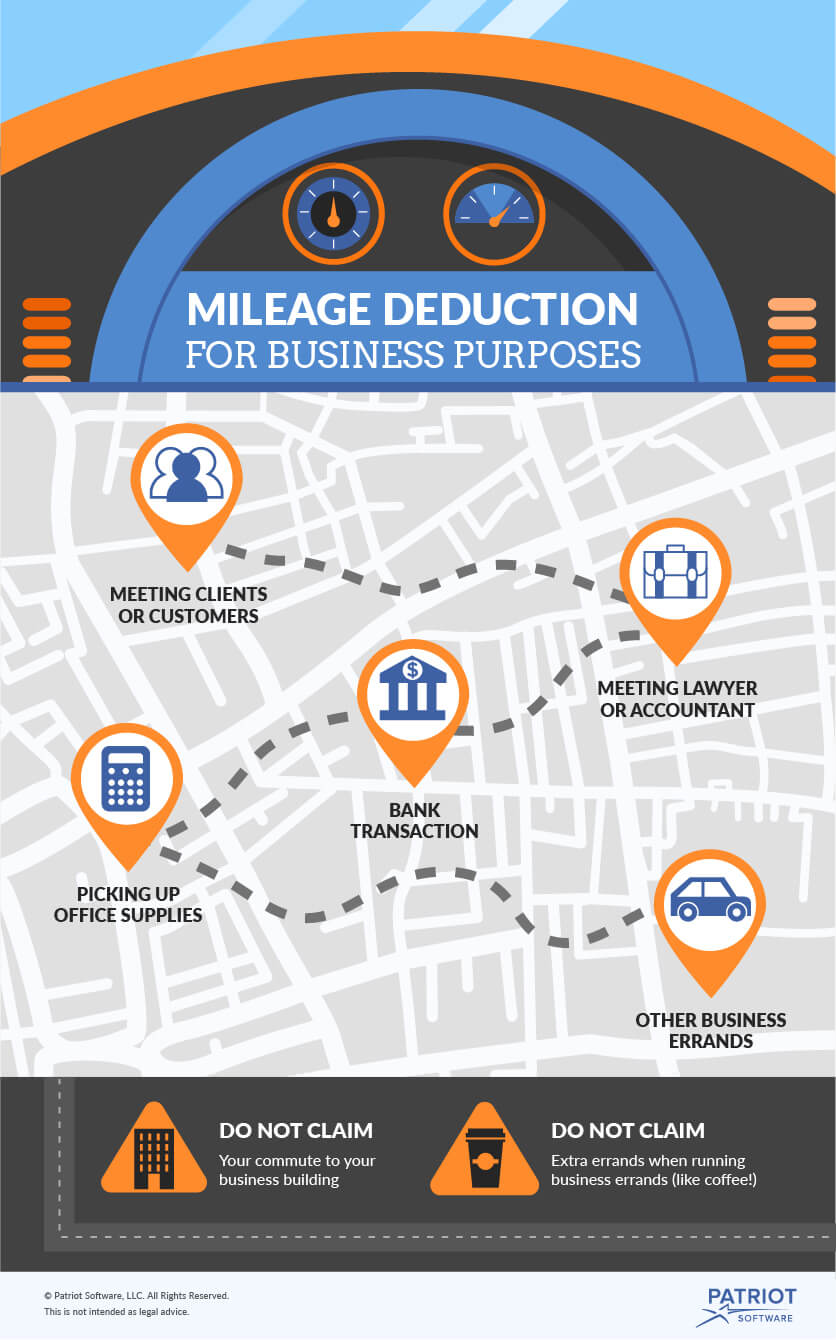

Voordat u leert hoe u kilometers voor belastingen berekent, moet u ervoor zorgen dat u weet wat u kunt claimen. Dus, wat voor soort reizen worden beschouwd als zakelijke kilometers?

Hier zijn enkele veel voorkomende zakelijke doeleinden voor voertuigen:

- Rijden om klanten of klanten te ontmoeten

- Rijden om uw accountant of kleine bedrijfsadvocaat te ontmoeten

- Rijden naar de bank voor een zakelijke transactie

- Rijden naar de winkel om kantoorbenodigdheden op te halen

- Elke andere bedrijfsgerelateerde boodschap

U mag niet claimen:

- Uw woon-werkverkeer naar uw bedrijfsgebouw (bijv.g.,

- Extra boodschappen tijdens zakelijke ritten (bv. koffie halen als u naar de bank gaat)

Hoe zakelijke kilometers berekenen

Wanneer u zakelijke kilometers voor de belasting berekent, hebt u twee opties. U kunt ofwel het standaardkilometertarief of de werkelijke onkostenmethode gebruiken.

Voordat u een berekeningsmethode voor zakelijke kilometeraftrek kiest, overweegt u uw aftrek met beide te berekenen. Op die manier kunt u bepalen welke methode u de grotere belastingaftrek oplevert.

Met beide methoden kunt u parkeergeld en tol aftrekken voor in aanmerking komende zakelijke doeleinden. Maar u moet die kosten afzonderlijk berekenen.

Ongeacht welke methode u kiest, houd nauwkeurige records bij die uw claim voor zakelijke kilometersaftrek ondersteunen. Overweeg een logboek in uw auto te bewaren om u te helpen uw administratie te organiseren. Hoe meer bewijsstukken u hebt, hoe beter.

Hoe het standaardkilometertarief te berekenen

Het standaardkilometertarief is een methode voor belastingaftrek die u kunt gebruiken. Als u deze methode gebruikt, kunt u een standaardbedrag per gereden mijl claimen.

Het standaardkilometertarief is eenvoudiger te gebruiken dan de werkelijke onkostenmethode. In plaats van elk van uw werkelijke kosten te bepalen, gebruikt u het standaardmijlenaftrektarief van de IRS.

De berekening van het aantal kilometers voor de belastingen met behulp van de standaardmethode verloopt in drie stappen:

- Bepaal of u het standaardkilometertarief kunt gebruiken

- Ken het 2021-kilometertarief

- Vermenigvuldig de gereden zakelijke kilometers met het tarief

Bepaal of u het standaardkilometertarief kunt gebruiken

Niet alle bedrijfseigenaren kunnen de standaardkilometermethode gebruiken. Ten eerste moet u de auto waarmee u zakelijke kilometers maakt, bezitten of leasen.

Als u de auto bezit en het standaardkilometertarief wilt gebruiken, moet u deze methode kiezen in het eerste jaar dat u er zakelijke kilometers mee maakt. U kunt later kiezen voor de werkelijke kostenmethode.

Als u de auto least en het standaardkilometertarief kiest, moet u deze methode gedurende de gehele leaseperiode gebruiken.

Volgens de IRS kunt u het standaardkilometertarief niet gebruiken als u een van de volgende dingen doet:

- U exploiteert vijf of meer auto’s tegelijk (d.w.z., wagenparkexploitatie)

- Aftrek voor de afschrijving van de auto volgens een andere methode dan lineair

- Claim de Sectie 179-aftrek op de auto

- Claim de speciale afschrijvingsaftrek op de auto

- Claim werkelijke uitgaven na 1997 voor een auto die u least

- Ben je een landelijke postvervoerder die een “gekwalificeerde vergoeding” heeft ontvangen

Ken je het 2021-kilometrageaftrek tarief

Elk jaar, stelt de IRS een standaard tarief voor de kilometeraftrek vast. Het standaardkilometertarief voor 2021 is 56 cent per zakelijk gereden kilometer.

Vermenigvuldig zakelijk gereden kilometers met het IRS-tarief

Om uw zakelijke belastingaftrekbedrag te weten te komen, vermenigvuldigt u uw zakelijk gereden kilometers met het IRS-kilometertarief.

Laten we zeggen dat u in 2021 15.000 kilometer voor zaken hebt gereden. Vermenigvuldig 15.000 met het kilometeraftrektarief van 56 cent (15.000 X $ 0,56). U zou $ 8.400 voor het jaar kunnen claimen met behulp van de standaard kilometertariefmethode.

Actuele onkostenmethode voor kilometeraftrek

Als u de werkelijke onkostenmethode gebruikt, houdt u bij wat het kost om uw auto te bedienen. Van daaruit kunt u vastleggen welk deel van de totale kosten van toepassing is op zakelijk gebruik.

Opnieuw kunt u de werkelijke kostenmethode niet gebruiken als u eerder het standaardkilometertarief op een leasevoertuig hebt gebruikt.

Voor de werkelijke kostenmethode moet u de volgende kosten opnemen:

- Gas

- Olie

- Reparaties

- Banden

- Verzekeringen

- Registratiekosten

- Licenties

- Afschrijving

- Leasetermijnen

Wanneer u vastlegt wat u aan de bovenstaande uitgaven besteedt, vermeldt u ook de datum en een beschrijving van de kosten.

Hoe berekent u uw werkelijke uitgaven voor zakelijke doeleinden

Om de werkelijke uitgaven te berekenen, berekent u welk percentage van uw auto u voor zakelijke doeleinden hebt gebruikt. U kunt dit doen door uw zakelijke kilometers te delen door uw totale jaarlijkse kilometers.

Volgende, vermenigvuldig uw zakelijke gebruikspercentage met uw totale autokosten.

Laten we zeggen dat uw totale autokosten voor het jaar $ 6.850 waren:

- Leasepremies: $3.600

- Gas: $2.000

- Reparaties: $1.000

- Banden: $250

U hebt in dat jaar in totaal 60.000 km gereden. Van die 60.000 mijlen waren er 20.000 zakelijk.

Deelt u eerst uw zakelijke kilometers door uw totale kilometers:

20.000 zakelijke kilometers / 60.000 totale kilometers = 33%

Vermenigvuldig nu uw zakelijke kilometers percentage met uw totale autokosten:

33% X $6.850 = $2.260.50

U kunt ongeveer $ 2.260,50 claimen voor de zakelijke kilometeraftrek met behulp van de werkelijke kostenmethode.

Hoe rapporteert u kilometers op de belastingen

Dus, hoe claimt u kilometers op uw belastingen?

Wanneer u uw belastingen indient, gebruikt u formulier 1040. Formulier 1040 is uw Amerikaanse Individual Income Tax Return, die de IRS laat weten of u meer belasting verschuldigd bent of moet worden vergoed.

Gebruik Schedule C om zakelijke kilometerkosten te declareren als eenmanszaak. Vul deel II, regel 9 van Schedule C in.

Voeg ofwel de werkelijke kosten of de standaardkilometrage voor de zakelijke doeleinden van uw auto in. U telt ook de parkeer- en tolgelden bij het getal op.

In deel IV, Informatie over uw voertuig, worden u verdere vragen gesteld over het zakelijke gebruik van uw auto. Vul deel IV in als u het standaardkilometertarief gebruikt. U kunt deel IV ook invullen voor de werkelijke kostenmethode als u geen afschrijving claimt.

Als u de afschrijving voor de werkelijke kostenmethode opneemt, vermeldt u de afschrijving in deel II, regel 13.

Form 4562

Als u de werkelijke kostenmethode gebruikt en afschrijving claimt, moet u deel V van formulier 4562, Afschrijvingen en waardeverminderingen, invullen. In deel V wordt u om informatie over uw voertuig gevraagd.

Advisory

Als u belasting voor uw kleine bedrijf indient, mag u alleen het zakelijke gebruik van een auto aftrekken. Claim geen 100% zakelijke aftrek op een voertuig, tenzij u alle 100% voor zakelijke doeleinden gebruikt, of u zou kunnen eindigen met een IRS-audit.

Breng zorgvuldig een administratie bij van uw voertuiguitgaven om de zakelijke kilometeraftrek te claimen. Met de online boekhoudsoftware van Patriot kunt u eenvoudig uitgaven en inkomsten bijhouden. En wij bieden gratis ondersteuning. Vraag vandaag nog uw gratis proefversie aan!

Dit artikel is bijgewerkt ten opzichte van de oorspronkelijke publicatiedatum van 12/20/2016.

Dit is niet bedoeld als juridisch advies; voor meer informatie, klik hier.